皆様、資産はどうですか。

コロナショックといいいますか、世界経済への影響で

私の資産も見事に急降下している状態です。

そんななか、こんなニュースがありました。

28日のニューヨーク株式市場は、新型コロナウイルスの感染拡大への懸念から、引き続き売り注文が先行し、ダウ平均株価は、前日に比べて350ドルを超える大幅な値下がりでした。これでダウ平均株価は、今週だけで3500ドル余り、率にして12%を超える記録的な値下がりとなりました。

引用:NHKnews https://www3.nhk.or.jp/news/html/20200229/k10012307461000.html

これは2月24日から28日かけての報道になります。

一方で、3月2日のニュースでは

記録的な値下がりから週が明けた2日のニューヨーク株式市場ダウ平均株価の終値は、先週末に比べて1293ドル96セント高い2万6703ドル32セントでした。ダウ平均株価が値上がりするのは先月19日以来、8営業日ぶりで、この日の値上がり率は5%を超え、1日の値上がり幅としては過去最大です。

引用:NHKnews https://www3.nhk.or.jp/news/html/20200303/k10012310861000.html

これは中央銀行にあたるFRB(連邦準備制度理事会)による早期の利下げへの期待

日米欧の主要7か国の財務相などの会合によってコロナウイルスへの協調が

はかられるといった期待から全面高となったと思われます。

それでは3月3日はどうかというと、

米国株式相場は反落。ダウ平均は785.91ドル安の25917.41、ナスダックは268.08ポイント安の8684.09で取引を終了した。

引用:Kabutan https://kabutan.jp/news/marketnews/?b=n202003040052

こんなニュースとなっています。

新型コロナウィルスの感染拡大によりFRBが0.5%ポイントの緊急利下げをするも、

コロナウイルスの拡大に対しては金融政策だけでは不十分や緊急利下げによる不安感を投資家が持たっため値下がりとなったようです。

なんてジェットコースターの株価変動なのでしょう。

そんななか、インデックス投資をしているにもかかわらず

このタイミングで追加投資をした自分がいます。

2月28日までの下落相場の経過をみて

3月2日に資金をすこし工面して

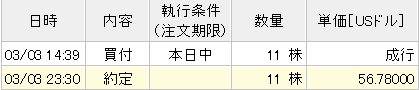

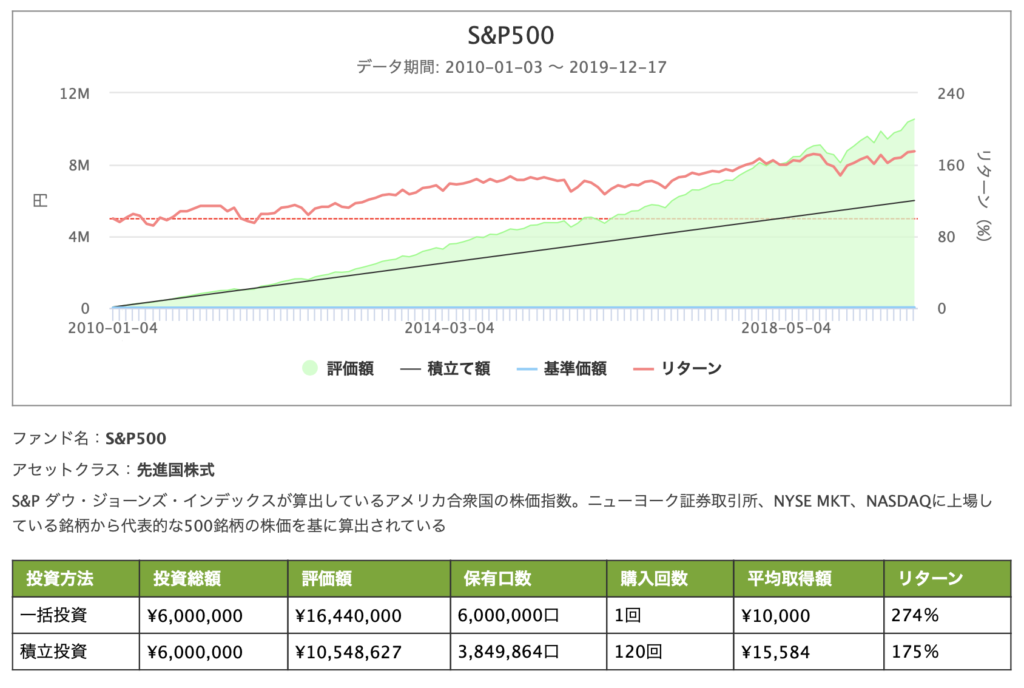

3月3日に買い付けをしたわけです。ようは下記グラフの3月3日の上昇ピークに買い付けをしてしまったわけです。

私自身の心理としては2月28日までの相場をみて、

今が追加投資をするタイミングだと判断してから動き出し、

購入できたのは3月3日の開始相場でした。

ただそのときには、すでに再度、下落相場の状態でした。

つまり、この下落相場のタイミングのなかで一番高値で購入してしまいました。

この半年ほどの上昇相場でコツコツ買い足していたため、

その値段でも比較的お買い得だとは思っていますが、

それにしても買うタイミングのセンスのなさは思い知らされました。

素人の自分が買おう思った時は、プロの投資家からするともう遅すぎるわけです。

個別株を短期間で売買することなんてもってのほかです。

あらためて、自分にはコツコツ投資が向いていると実感しました。

そこで大事なのが、ドルコスト平均法です。今だからこそもう一度、復習してみましょう。

ドルコスト平均法について

1:ドルコスト平均法とは

2:メリット、デメリットは?

ドルコスト平均法とは?

ドルコスト平均法とは、価格が変動する金融商品を常に一定の金額で、かつ時間を分散して定期的に買い続ける手法です。

これはドルを呼び方とするアメリカの場合の読み方でありイギリスではポンドコスト平均法と呼ばれています。

シンプルな呼び方だと、定額購入法とも言われるようです。

例えば、手元に20万円あった場合、いきなり20万円を全て投資するのではなく、

10ヶ月に分けて、2万円ずつ投資していく長期的な手法になります。

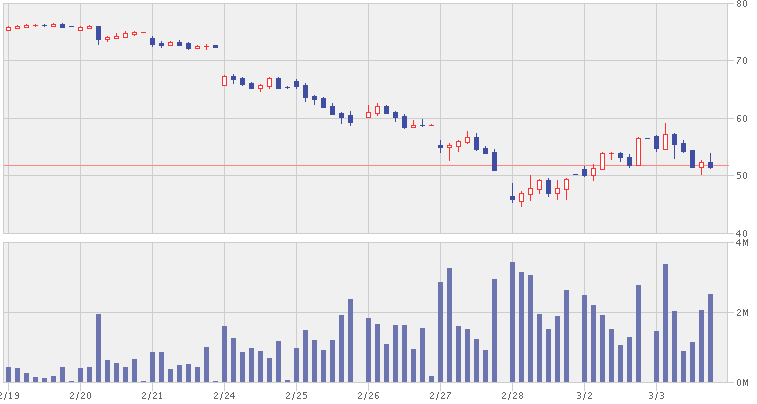

では具体的に20年間、毎月10万円をS&P500のインデックスに投資した場合と20年x12ヶ月x10万円で総投資額2400万円を投資開始時の2000年に一括投資した場合の比較シミレーションをしてみましょう。

投資したファンドは楽天VTIで、ファンドの管理費用0.162%としてあります。

結果的にはリターンはどちらも220%となり、倍近くなっていますね。

すごいですね、羨ましい・・・・。

話は逸れてしまいましたが、何が言いたいかと言いますと一括投資の場合は、

元本2400万円が20年間の間に2回ほど大幅に目減りしていることがわかります。

赤い点線より下の時期を見ると2000−2004年の4年間、

2008年のリーマンショックの時ですね。

一時的ではありますが、投資元本を大きく下回る1600万円ぐらいまでは下がっているのではないでしょうか。

一方、ドルコスト平均法の積立投資は、20年間毎月10万円を投資していますが、

最終的な評価額としては5350万円と、一括投資を30万円ほど上回っています。

ただ、これ自体は差額としてはほとんど変わりはないのです。

注目してほしいのは、積み立てていて自分の資産が目減りしたのはリーマンショックの一時期だけで、

それ以外は値動きが下振れしている時期でもあまり大きな影響を受けていません。

このように、ドルコスト平均法を利用した積立投資の特徴には、

値動きに波のある金融商品に投資をする際、

投資タイミングや投資期間といった「時間」を分散してリスクとリターンを平準化できる点があります。

ドルコスト平均法のメリットは?

価格上昇、下降、どちらの局面でもスタートできる

ドルコスト平均法は、投資するタイミング、時間を分散できるため、スタートタイミングをあまりシビアに考えずに開始できる投資手法です

購入単価を平準化できるので、高値づかみを回避できる

ドルコスト平均法の場合、購入金額を固定しているため、価格が上昇している場合は購入口数が少なくなり、逆に下降している場合は購入口数が多くなるため、最終的には購入単価が標準化されていきます。

日々の価格変動に一喜一憂しないで投資を続けられる

これは非常に大きいですね。購入する金額を決めているので今は買い場だ、今は売り場だといった相場の動きをあまり細かく考える必要がありません。仕事中に気になって、携帯電話をみたりせずに仕事に集中できます。

投資初期にまとまった資金を用意しなくても投資が始められる

投資を分散して継続するため、投資初期にまとまった自己資金を用意しなくても、毎月自分が工面できる金額を少しずつ投資できる点も、ドルコスト平均法のポイントです。こづかいから始めたり、気軽な気持ちで投資が可能です。

ドルコスト平均法のデメリットは?

ではドルコスト平均法のデメリットについて紹介します。

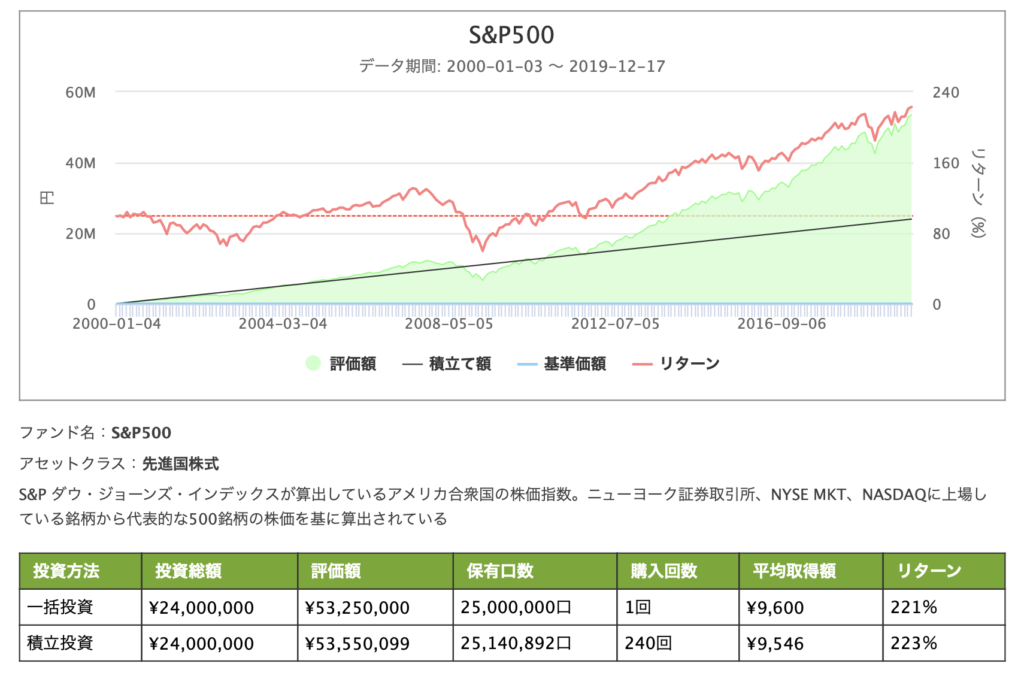

こちらの図をご覧ください。

気づきましたか?同じS&P500なんですが、

一括投資と積立投資のリターンが全く違うことに。

最初のグラフは2000年から2019年まで、こちらは2010年から19年までの10年間のシミュレーションになります。

これが、ドルコスト平均法のデメリットになります。

投資対象の価格がずっと上昇している場合は、一括投資の方が利益額が有利になります。

また、短期間での結果を求めるには一括投資が有利になりがちで、

ドルコスト平均法はあくまで長期継続によるリスク分散が有利なポイントとなります。

もう一つのデメリットは手数料がかかるということです。

毎月、何十年と購入し続ける場合は、毎回かかるその手数料は馬鹿にはなりません。

とくに相場が悪いときや右肩下がりの局面にあるときは、手数料が積み上がってマイナスばかり増えてしまい、

場合によっては元本割れリスクも出てしまうこともあります。

ただ、今は楽天証券などは投資信託、海外ETFの一部の買付手数料が無料になっています。

毎月購入するドルコスト平均法が適した投資信託にとっては大変嬉しいサービスになっています。

是非みなさんも積極的に利用してください。

【ドルコスト平均法】 こんな方におすすめ♪

- こまめに結果を気にしてしまう人

- 時事ニュースをチェックするのが難しい人

- 仕事が忙しい人

今回はドルコスト平均法について自分なりに勉強まとめてみました。

自分にとっても勉強になることばかり。

皆さんも、いろんな意見はあると思いますが、私自身はインデックス投資で引き続きコツコツ投資を続けていきたいと思います。

それでは良い1日を。

下記本も参考にしております。わかりやすい内容ですのでドルコスト平均法やインデックス投資について勉強したい人はぜひ。

コメント